1-2月数据前瞻:低基数推动同比增长强劲反弹

发布时间:2021-03-04 发布者:亚时财经

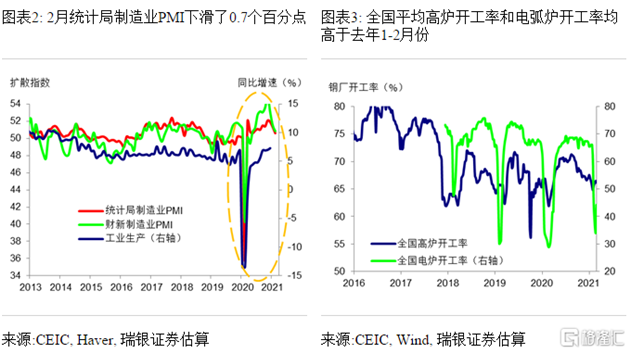

2月统计局和财新制造业PMI双双走弱。统计局制造业PMI下滑了0.7个百分点至50.6,其中多数分项指标均弱于上月。新订单(下降0.8个百分点)和生产量指数(下降1.6个百分点)双双下行,新出口订单指数也下降了1.4个百分点至48.8。原材料、采购量、产成品库存指数也都低于上月。购进价格指数小幅降到了66.7,而出厂价格指数则有所上行(上升1.3个百分点)。另一方面,财新制造业PMI也下滑了0.7个百分点至50.9,其中新订单、生产量指数均弱于上月,但新出口订单指数跌幅有所收窄。购进和出厂价格指数双双走弱。

统计局非制造业商务活动指数下滑1个百分点至51.4。建筑业(下降5.3个百分点)和服务业商务活动指数(下降0.3个百分点)均低于上月。前者主要受低温天气及春节假日等因素影响。对于后者,零售、餐饮、娱乐、电信广播电视卫星传输服务、货币金融服务等行业商务活动指数较高,而住宿、资本市场服务、租赁及商务服务等行业商务活动指数在位于荣枯线下。

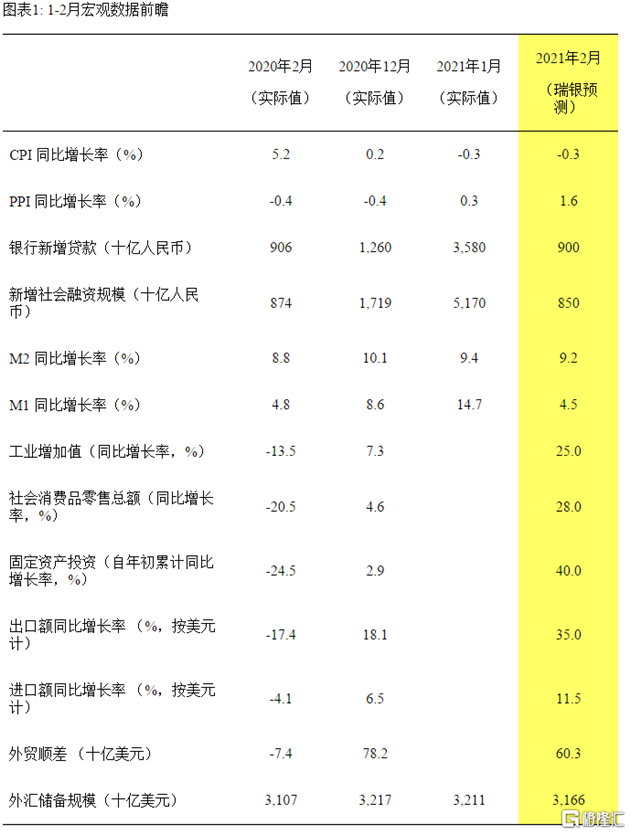

预估即将公布的1-2月宏观数据将有以下几种变化

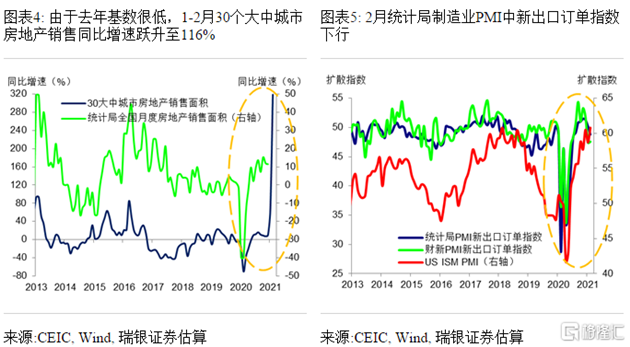

1-2月工业生产同比增速可能反弹至25%。1-2月统计局和财新PMI及二者的生产量指数均有所下滑,表明制造业增长动能可能小幅走弱。全国平均高炉开工率和电弧炉开工率也都较去年12月小幅下行,但均高于去年1-2月份(图表A4)。此外,今年前50天粗钢生产保持稳健。再考虑到去年同期基数很低、今年复工复产较往年更快更早,我们估计1-2月工业生产同比增速可能反弹至25%,较2019年同期水平高8%。另一方面,“就地过年”政策可能提振了高线城市、线上销售和快递等消费,但长途旅游和低线城市线下服务消费可能承压。鉴于去年同期基数非常低,预估1-2月社会消费品零售同比增速可能反弹至28%,较2019年同期小幅高1.5-2%。

房地产活动强劲、同比增速大幅走强。高频数据显示,由于去年基数很低,1-2月30个大中城市房地产销售同比增速跃升至116%(图表A5)。鉴于居民购房情绪较为稳健、去年同期基数非常低(去年1-2月同比下跌40%),预估1-2月全国整体房地产销售同比增速可能跃升至90-100%,而新开工同比增速可能也会大幅加快至90-100%,房地产投资同比增速可能反弹至30-35%。房地产销售、新开工、投资水平可能都会略强于2019年同期,但房地产开发商融资条件和房贷监管收紧会逐渐带来下行压力。

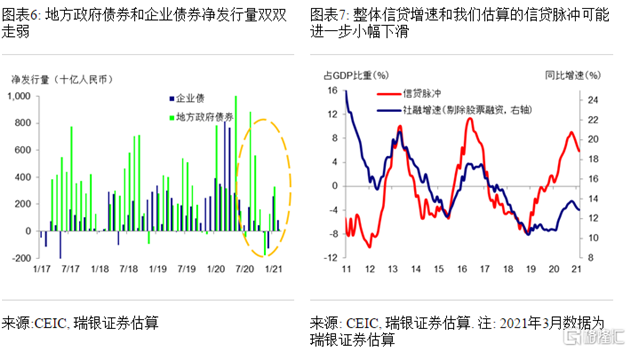

整体固定资产投资同比增速可能跃升至40%左右。尽管今年还没有发行地方政府专项债券,但1-2月基建投资同比增速可能在低基数推动下大幅上行到40-45%。鉴于国内疫情得到了良好的控制,而且企业的前景、利润不断改善,制造业投资同比增速可能反弹到50%。基建和制造业投资可能均比2019年同期上升0-5%。再加上房地产投资同比增速可能大幅反弹,预估1-2月整体固定资产投资可能同比增长40%左右。

(图源:网络)

出口同比增速可能反弹至35%。1-2统计局和财新制造业PMI中新出口订单指数均较12月连续放缓。与之相对,欧美PMI较去年底也有所下滑。不过,1-2月韩国出口同比稳健增长11%,尽管去年基数较高。此外,高频数据显示节后主要港口集装箱吞吐量同比增速大幅反弹。整体而言,预估1-2月出口同比增速可能反弹至35%,进口同比增速可能上升到11.5%左右,合计贸易顺差为600亿美元。

CPI同比跌幅可能持稳于0.3%,PPI同比增速大幅上行。高频数据显示2月食品平均价格环比增速放缓。其中,水果和水产品价格分别环比上涨1.7%和2.2%,而猪肉价格环比下跌3.5%(同比下跌10.8%)(图表A6)。受假期因素影响,非食品价格可能环比小幅上涨0.2%。整体而言,2月CPI可能继续同比下跌0.3%。另一方面,高频数据显示2月统计局公布的主要生产者价格环比进一步反弹。再考去年同期基数较低,预估2月PPI同比增速可能上行至1.6%。

整体信贷增速可能进一步小幅放缓。2月新增人民币贷款可能从1月的高位回落至9000亿,与去年同期大致持平。由于今年政府没有提前下达地方政府债券新增额度,2月政府债券净发行量可能收缩了600亿元。影子信贷规模可能在1月大幅扩张后再次季节性下跌,而企业债券净发行也可能走弱。整体而言,我们估计2月新增社会融资规模8500亿元,小幅低于去年同期水平。整体信贷(社融剔除股票融资)同比增速可能再次小幅下滑0.1个百分点至12.9%,估算的信贷脉冲进一步降至GDP的6%。

外汇储备规模可能下降450-500亿美元。2月人民币对美元汇率基本平稳(图表A12),资本外流压力可能也基本企稳。我们估算主要储备货币汇率变动带来的估值损失可能在80-100亿美元,且主要经济体政府债券价格大幅下跌。进一步考虑其他因素(商品贸易顺差收窄、服务贸易逆差维持低位等),估算2月外汇储备规模可能下降450-500亿美元至3.166万亿美元。

经济增长和政策展望

低基数推动一季度GDP同比增速反弹至18%以上。根据近期的PMI和高频数据,我们估计1-2月经济活动在去年的低基数上大幅反弹,且其中大部分指标可能强于2019年同期水平,尤其是工业生产、房地产和出口活动。“就地过年”政策可能提振了线上销售和高线城市的消费,因此社会消费品零售可能小幅强于2019年同期,不过活动限制则可能拖累了服务消费(比如旅游和住宿)。随着国内疫情基本受控,预计3月政府可能会很快陆续放松活动限制,3月以及二季度经济活动有望重拾环比增长势头。整体而言,预计低基数将推动一季度GDP同比实际增速反弹至18%以上,不过其环比可能小幅下跌。

两会即将召开,政策将进一步恢复常态。全国两会即将于3月5日召开,会议将明确今年主要的经济目标和政策定调。预计今年两会将基本延续十九届五中全会所列出的主要发展目标,以及去年12月中央经济工作会议中所设定的政策基调。预测今年政府可能不会设定具体的经济增速目标,或者仅设定一个目标下限并留出足够的上行空间(比如至少达到6%),以免误导市场。考虑到今年经济增长有望大幅反弹,预计政府在今年将更加注重防风险和控杠杆,可能下调财政预算赤字率,稳健的货币政策可能更加强调精准适度,信贷增速可能放缓。今年两会还将批准和公布十四五规划纲要全文,其中将包括改革开放、科技创新、绿色发展等重要主题(参见《两会前瞻》)。

(图源:网络)

编辑:Lyzine

格隆汇授权亚时财经发布。

特别声明:本站转载或引用之图文若侵犯了您的合法权益,请与本站联系,本站将及时更正、删除。版权问题及网站合作,请通过亚时财经邮箱联系:asiatimescn@sina.com热门话题更多>>

-

国务院国资委网站3月31日发布消息,经报国务院批..[查看详细]

2021-04-01 10:43

-

3月份中国制造业采购经理指数、非制造业商务活动指..[查看详细]

2021-03-31 10:20

-

联合国粮农组织公布的数据显示,2021年2月份,..[查看详细]

2021-03-25 15:22

-

3月22日,中国电子信息产业发展研究院发布的《2..[查看详细]

2021-03-22 16:53

-

风电板块走强,节能风电拉升涨停,大金重工涨超6%..[查看详细]

2021-03-19 10:47

-

3月18日,国家互联网信息办公室、公安部加强对语..[查看详细]

2021-03-18 19:36

-

1-2月份,在以习近平同志为核心的党中央坚强领导..[查看详细]

2021-03-15 14:41

-

3月11日,国务院总理李克强在人民大会堂三楼金色..[查看详细]

2021-03-12 10:00

-

今日,核电板块走强,整个指数大涨4%。截至发稿,..[查看详细]

2021-03-08 15:11

-

今天上午,十三届全国人大四次会议在人民大会堂开幕..[查看详细]

2021-03-05 15:06

推荐文章

更多>>- 深圳中興工業城臨街牆體拆遷時坍塌

- 爱国爱港 向前迈进 ——香港各界在中..

- 淘屏(TAOP.US):区块链新锐乘..

- 万亿级"巨无霸"将至!中化集团与中国..

- 国家统计局:3月份制造业景气明显回升..

- 鸡蛋座谈会别开生面,探索新的生活方式

- 国际粮价暴涨,会影响中国人的“饭碗”..

- 去年中国家电市场人均贡献595元,线..

- 风电板块拉升走强,可再生能源行业再迎..

- 涉语音软件和“深度伪造”技术,阿里,..

- 国家统计局:1-2月中国经济数据大幅..

- 国务院总理李克强:老龄产业是一个巨大..

- 政府报告首提“积极”发展核电,中国核..

- 政府工作报告最新解读:GDP增长目标..

- 1-2月数据前瞻:低基数推动同比增长..

- 储能,新能源消纳再迎大利好!两部委推..

- 顶流基金经理,躺在热搜这一年

- 伍戈:今年或不设定GDP增速目标

- 多地实施宅地供应新规,地产股全线暴涨

- 上海出台新能源汽车产业发展计划,到2..

- 深圳制定推进粤港澳大湾区建设2021..

- 再引2000万,打破“深莞广佛”魔咒..

- 国资委:支持央企加快国有资本的布局优..

- 支付宝基金讨论区秒变"相亲角",基金..

- 市场监管总局:多次约谈美团等外卖平台..

- 最高奖500万元,深圳市要大力扶持民..

- 加码"软联通"增添新动能,粤港澳规则..

- 中纪委评《你好,李焕英》,北京文化之..

- 央行官媒:不应过度关注央行操作数量,..

- 中国电影票房迎史上最强春节档:5天近..