中美两国关系似乎又走到了一个关键节点。

从特朗普签署《香港自治法》,到美国政府发布南海声明,再到蓬佩奥宣称对华为等中国科技公司员工实施签证限制,一系列的事件在七月接踵而来。而在这其中,最引人瞩目的莫过于“香港是否有可能被除名美国国际支付体系SWIFT”一事。

就此,国泰君安宏观团队发布报告认为——

“目前来看,香港和美元脱钩的概率极低,但人民币和美元的矛盾升级长期来看只是时间问题。

在可预料的范围内,将可能发生的最坏的情况分析清楚,并形成相应的应对预案,维持内地和香港金融市场的长期稳定,是现阶段自上而下都需要认真思考的问题。”

SWIFT——美国实施金融制裁的重要利器

历史上,美国确实曾经利用过SWIFT系统实施过经济打击,目标是伊朗。

2012年3月,在美国的威慑下,SWIFT取消了被美国列入黑名单的伊朗金融机构的会员资格。

同时SWIFT还宣布:“根据欧盟对伊朗金融业制裁的规定,终止对30家伊朗银行跨境支付服务项目”。

由于美元支付的渠道被切断,伊朗公司不得不重启哈瓦拉支付系统代替SWIFT,但交易时间变得更长,成本也更昂贵,这对伊朗的石油出口带来严重打击。

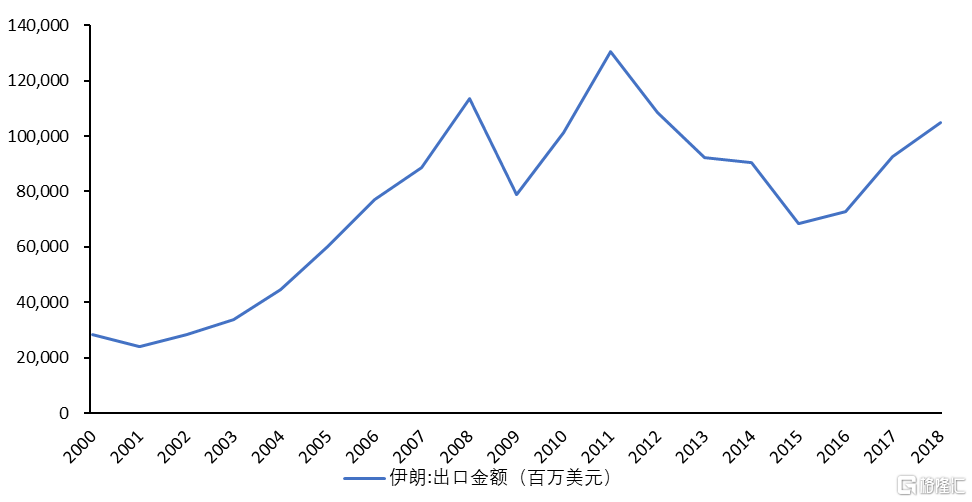

▼ 2011年-2016年

伊朗年出口金额近乎腰斩

(图源:Wind、国泰君安证券研究)

石油出口的锐减,导致伊朗汇率大幅贬值,进而带动股市和债市的估值中枢下移,出现了汇、股、债“三熊共舞”的局面。

而这一除名,直到2016年伊朗重新签订“伊核协议”才恢复。

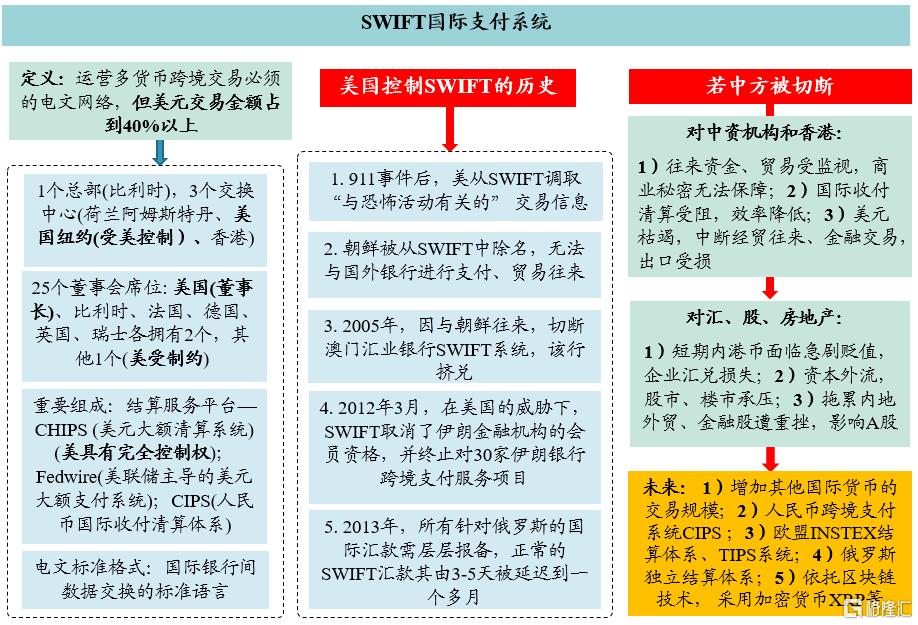

为何美国可以通过SWIFT(Society for Worldwide Interbank Financial Telecommunications)这样一个国际合作组织体系,实施对别国的经济制裁和打击?

其原因在于和SWIFT配合的另一套系统——CHIPS。

CHIPS是“纽约清算所银行同业支付系统(clearing house interbank payment system)”的简称,主要负责进行大额资金的转账和清算。而SWIFT作为一套国际金融信息传输系统,只起到发出指令和记录信息的作用。

两者相互配合,目前处理着全球95%以上的跨境美元交易的清算。

有了CHIPS和SWIFT这两个利器,美国不仅仅可以掌握全球美元流通的每笔细节,同时有权决定是否切断该国使用美元的通道,使其无法使用美元转账、支付、结算等经济活动。

▼ SWIFT系统及其切断后的影响机制流程图

(图源:国泰君安证券研究)

为了对抗美元支付体系的影响,不少国家正在加紧研发自己的支付结算系统,如欧盟的INSTEX系统和TIPS系统、中国的CIPS系统、俄罗斯的SPFS系统,但遗憾的是,由于国际银行间的结算具有很强的网络效应,用户粘性很高,转换成本巨大,短期内我们还没有看到能够取代SWIFT的系统出现。

可能发生的最坏情况是什么?

如果香港被SWIFT系统除名,香港资本市场(包括A股市场)会发生哪些变化?

# 对香港来说

交易中断>>港币贬值>>港币资产承压

1、以美元计价的贸易和投资往来,将会近乎中断。

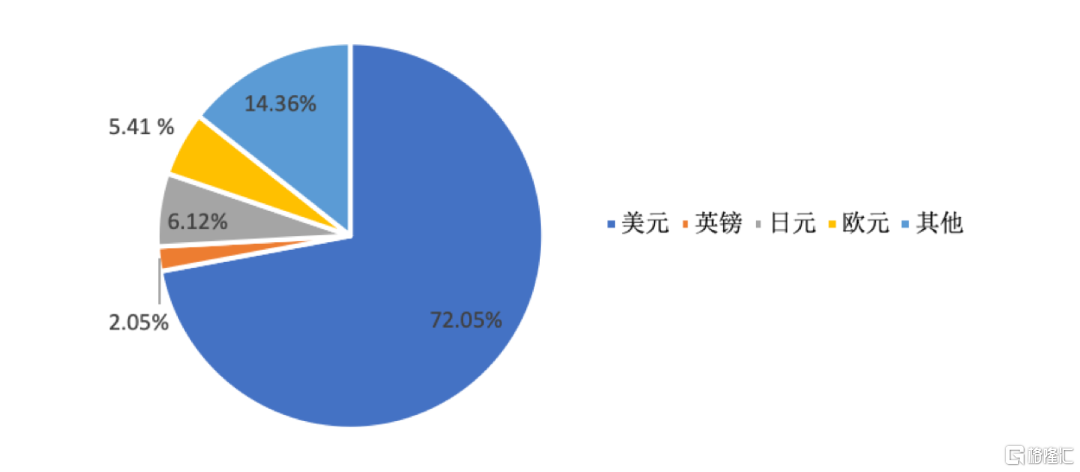

▼ 2020年4月香港银行业

美元外汇资产占比超7成

(图源:Wind、国泰君安证券研究)

截至2020年4月,香港所持有的外汇资产中,美元资产占比为72%,日元为6.1%,欧元为5.4%,英镑为2.1%。

一旦香港的机构无法获得美元,将严重打击香港以美元计价的贸易和投资业务,香港国际金融中心的地位将不复存在。

2、港币与美元的联系汇率制度恐将崩溃。

香港自1983年实行港币与美元的联系汇率制度,港币与美元的官价为7.8:1,市场汇率在预定官价的上下2%浮动。

汇丰银行、渣打银行和中国银行(香港)作为代发港币机构,每发行7.8元港币需事先向特区政府外汇基金缴纳1美元。

若市场上港币兑美元汇率超过正常浮动范围,香港货币局将动用外汇基金干预外汇市场,以维持港币币值稳定。

可以看到,美元实际上成为港币发行储备,而联系汇率制度能够维持的根本前提是,香港作为国际金融中心,在世界范围内有大量不间断地以美元结算的业务往来。

一旦香港的银行无法获取美元,港币发行基础则不复存在,联系汇率制度也就崩溃了。

3、短期内港币面临贬值压力。

港币发行基础不复存在后,短期内势必造成机构和个人对香港银行业美元的挤兑,使港币面临急剧贬值的压力,预计特区政府和货币局将限制外汇交易。

事实上,业内人士表示,近期香港外汇管制已在加码,香港银行对外汇单笔汇款限额从半年前的50万港币调至16万港币,大额汇款需登记审批。

这些限制措施或将进一步打击香港国际金融中心地位,与港币贬值形成恶性循环。

4、港元贬值预期导致港币资产受挫。

一方面,港币贬值对在港上市的内地企业带来太多汇兑损失,影响企业业绩。另一方面,在流动性上,或将影响市场对香港的信心,诱发资本撤离,香港的资本外流压力将更严重,进而产生杀估值效应。

香港的核心竞争力在于港币自由兑换且同美元硬挂钩。中美贸易摩擦加剧,与美元脱钩,香港金融自由港的地位受到冲击,这些都将严重加剧外资流出香港、内地资金难下萎缩。

# 对内地来说

贸易损失>>人民币贬值>>影响A股中枢

1、香港美元结算中断料将使内地每年损失3000亿美元贸易额。

2018年,内地与香港进出口总额占内地全部进出口总额的6.7%,而同年香港与中国内地GDP之比仅为2.6%,大部分贸易来自于香港对中国内地的转口贸易功能。

因此,若香港SWIFT被切断,中国内地每年料将损失3000亿美元贸易额。

2、香港美元结算中断料将使内地每年损失超900亿美元FDI(外商直接投资)和超800亿美元ODI(境外直接投资)。

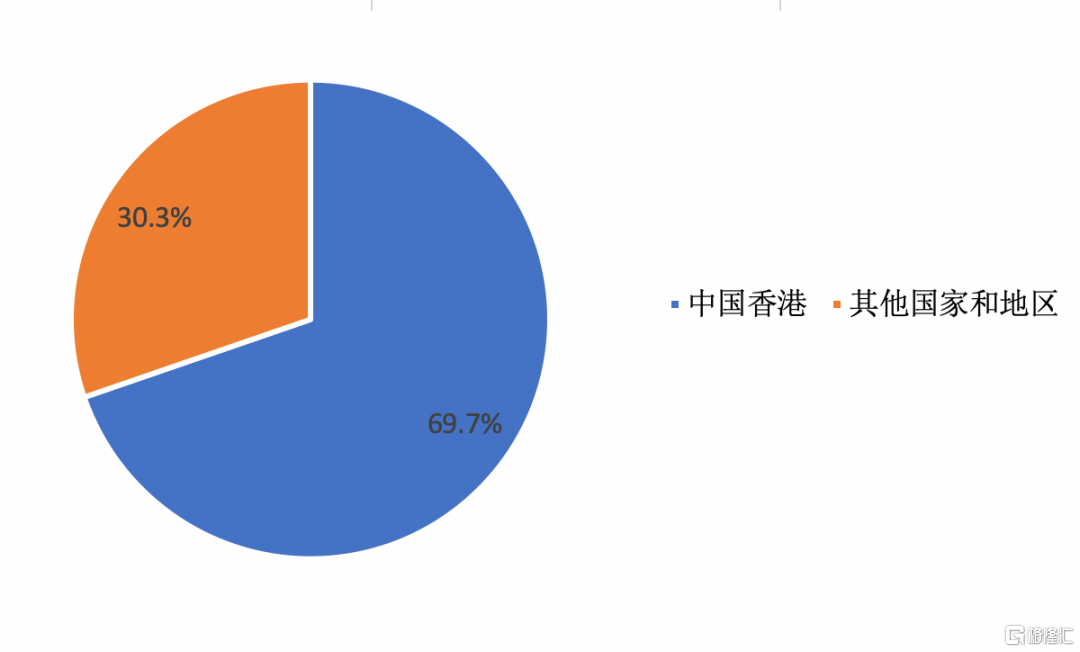

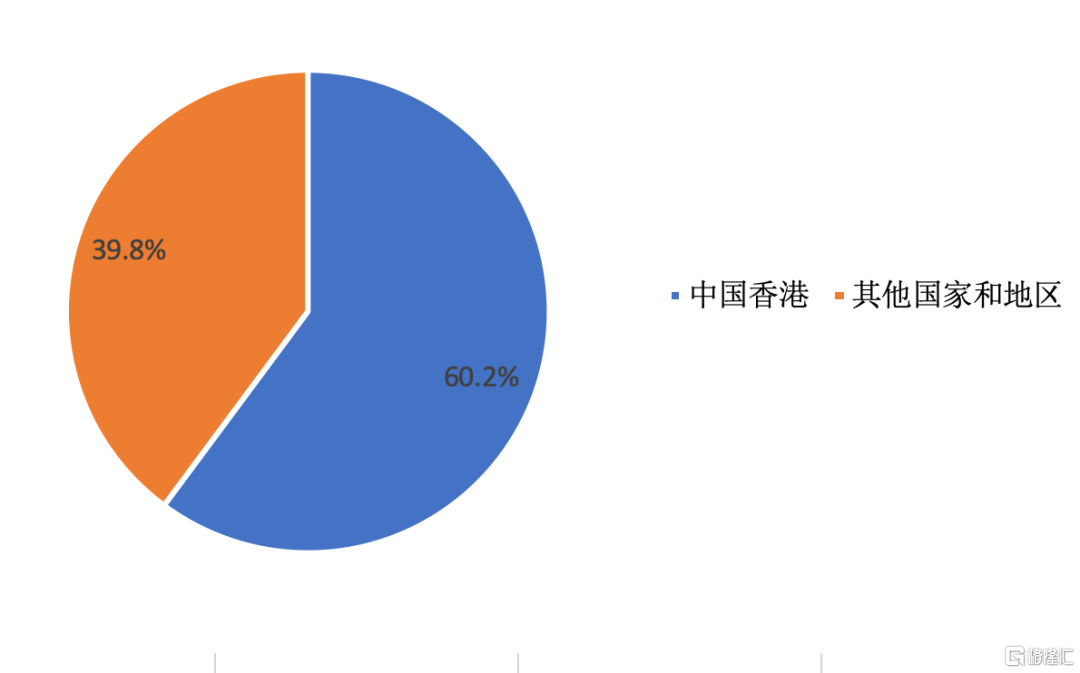

▼ 2019年内地近7成FDI来自香港

(图源:Wind、国泰君安证券研究)

▼ 2018年内地对香港ODI占比超6成

(图源:Wind、国泰君安证券研究)

2019年,中国内地实际利用外资1381亿美元,其中来自香港的外资占比为69.8%,2018年,中国内地以香港为目的地的对外直接投资占总对外投资额超60%。

很显然,这些国际投资往来中绝大部分以香港作为资金中转。如果香港SWIFT接口被切断,料将使内地损失超900亿美元FDI和超800亿美元ODI。

3、国内金融机构的国际业务规模将受到冲击,在港银行业可能遭遇挤兑。

以国际业务规模最大的中国银行为例。截至2019年底,中国银行的美元敞口位列四大国有银行之首,约为4,330亿美元。

目前,中国的各国有商业银行及上海和深圳的证券交易所均加入SWIFT。一旦切断,意味着美国将我国所有商业银行纳入了金融制裁,这些银行的美元来源将会彻底枯竭。

此外,国内金融机构、地方政府的大量美元债也将难以借新还旧,面临债务违约风险。

这两方面因素都将使港股银行板块盈利受挫,进而在AH股比价效应下A股银行板块表现将同样疲弱。

而银行股作为资本市场的板块中枢,将进一步下移整个资本市场的估值中枢。

力所能及的预案有哪些?

首先,香港可在SWIFT系统中增加其他国际货币的交易规模。

需要明确,SWIFT系统是一个供会员国进行各种国际货币交易往来的系统,而总部设在纽约的CHIPS美元结算中心是SWIFT系统的重要组成部分,负责全部美元业务的交易结算,而这也是美国能够直接掌控的部分。

因此,短期内香港可继续在SWIFT系统中使用日元、欧元、英镑乃至人民币进行交易结算。

其次,短期内外贸企业只能选择离岸美元结算,但资产被冻结风险增大。

若美元交易中断,外贸企业出口获得的美元外汇无法进入香港本土,则短期内只能选择进行离岸结算。

但港币不属于真正意义上的国际货币,特别是在联系汇率制度崩溃后,港币离岸结算料将面临很大困难。

此外应当看到,这样会加大海外账户资产被冻结的风险,因为切断美元结算系统可以说是金融的终极“核武器”,冻结海外美元资产这一手段肯定先于其使用,因此很可能到时离岸结算早已无法进行。

再次,改革联系汇率制度。

联系汇率制度在有效保证港币汇率稳定的同时,也暴露出一些弊端,最重要的是造成香港货币政策丧失独立性,同时掣肘财政政策的运用,从而阻碍香港的经济结构调整。

同为国际金融中心的日本和伦敦均实行自由浮动的汇率制度。此外,随着香港与美国经济关联程度下降而与中国内地经济关联程度上升,改革联系汇率制度是大势所趋。

最后,全球主要大国试行区域货币结算系统,香港可选项增多。

虽然美国仅能直接控制CHIPS美元结算系统,而SWIFT公司也多次表示不希望卷入国际政治纷争,但美国银行业作为SWIFT大股东,不排除未来向SWIFT试压,将香港完全踢出SWIFT系统。

近年来随着美国对伊朗和俄罗斯的金融制裁不断加码,全球主要大国出于自身金融安全的考虑纷纷推行区域货币结算系统,包括人民币跨境支付系统、欧盟INSTEX结算体系和俄罗斯独立结算体系等。

虽然这些系统运用范围还不够广泛,但当下有总比没有强。

此外,区块链技术的推广也可促使香港探索跨境结算的新方式。

这些举措客观上将加速东南亚地区乃至全球“去美元化”进程。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

撰文:国泰君安宏观团队

编辑:黄吴葳(实习)

格隆汇授权亚时财经发布

特别声明:本站转载或引用之图文若侵犯了您的合法权益,请与本站联系,本站将及时更正、删除。版权问题及网站合作,请通过亚时财经邮箱联系:asiatimescn@sina.com