中国飞鹤逆势增长 主业向上弹性十足

发布时间:2020-08-20 发布者:亚时财经

市场进入“慢牛”预期正逐步被巩固和稳定之后,近期的权益基金发行持续升温,据中国基金报的报道,8月份新基金募集金额已经超2300亿,权益新基金的发行量也超过1200亿,为市场持续带来增量资金。

权益基金市场的火爆背后,头部效应进一步显现,尤其是投研实力亮眼和投资业绩表现优异的基金管理人格外受市场青睐,由中欧基金葛兰担纲的新基金中欧阿尔法混基在开放认购的首日即告罄,该基金的募集上限为80亿,首日申购规模或已超500亿,须实施按比例配售。

据了解,知名女基金经理葛兰执掌的中欧阿尔法,将继续聚焦在科技、医药和消费行业,这也是目前认可程度最高的驱动牛市行情三条主线。从头部的权益投资基金成功经验,可再次检验这样一个朴素的投资法则:一旦能把握住“好赛道、好公司”投资要领,几乎决定了成功投资的70%-80%。

“好赛道、好公司”的典型代表

继进入港股通后二季度接连被纳入重要指数

如果说,行业景气度高的,顺延着国产替代趋势的科技、医药和消费行业,已满足了“好赛道”的逻辑,那么,怎么才能轻易地找出“好公司”?

有一个简单的筛选标准,首先必须是行业龙头,其次还要满足“顺周期做大,逆周期做强”的条件。对于那些真正的好企业来说,具备逆周期的增长能力,才是和中庸表现的普通公司拉开距离,实现“强者恒强”的背后原因。

从港股市场上半年公布业绩来看,作为港股乳业总市值规模最高的中国飞鹤,无疑是“好赛道、好公司”的黄金标准。

另外,上市后仅3个多个月就被获纳入恒生综合指数,并成功调入港股通的中国飞鹤,在第二季度,相继被MSCI明晟公司、恒生指数公司分别纳入了MSCI中国指数、恒生大中型价值50指数,这不但代表着国内外资本市场对中国飞鹤优质基本面的认同和肯定,更有助于公司有机会获得更多的来自全球被动型指数投资基金的配置,起到增强公司二级市场流动性,进而提升公司估值的长期利好作用。

截至8月18日收盘,中国飞鹤的港股通持股比例约为8.73%,近60日港股通资金净流入排名中处于14位,处于前3%位置,头部核心资产的特性显现。同期(即近60日)的累计涨幅超32%,总市值在港股乳业公司中依然保持着第一名的位置。

接下来继续看看身处在国产婴幼儿配方奶粉赛道的龙头公司中国飞鹤,如何在上半年实现逆势增长,展现其逆周期做强的能力。

逆势增长下主业呈现加速度

高端制胜与现金为王持续驱动研发创新及数字化转型

按中国飞鹤发布的中期业绩公告可知,公司在2020上半年实现营业收入87.07亿元,同比增长48%,上半年归母净利润27.53亿元,同比增长57%。

1、上半年主业加速增长

上半年,在突发的新冠疫情影响下,一般而言,企业经营活动难免会受到影响,以最硬核的消费行业价值投资标的贵州茅台为例,其中报显示,上半年的营收和归母净利润的增速分别为10.8%和13.3%,这些增速数据均创下近年来的新低。

反观中国飞鹤的上半年业绩数据,不但在营收方面维持了较高速水平的持续增长,实现了逆势狂飙,主业还呈现出加速态势。据卖方机构调研报告所提供数据显示,一季度公司营收取得了30%以上营收,但仍低于其上半年整体的营收增速,这代表了公司营收在二季度实现了加速,估计和同期的渠道复苏有密切关系。

进而可推导出,在下半年国内疫情受控和经济活动复苏基础,叠加消费者因防疫心理而对进口奶粉和外国奶源地的产生担忧的背景下,拥有“黄金奶源地”和重新定义“新鲜”标准,打造“更适合中国宝宝体质”营养需求的、并在高端赛道领先的国产婴幼儿配方奶粉龙头,获得了加速国产替代进程的发展时机。

与此同时,下半年亦有几个大型电商节加持,对于今年在线上业务发展势头强劲的飞鹤来说,确实是如虎添翼。总的来说,对比上半年,飞鹤在下半年的营收规模或有望取得更好的成绩,换而言之,飞鹤在本年度的最佳表现数据或会在后头,主业向上的弹性十足,值得期待。

除了营收和盈利增速维持在较高水平之外,在这份中期业绩公告中,我们还找到了一些亮点。

2、高端产品高速增长带动净利润增长,释放高ROE下的内生性成长能力

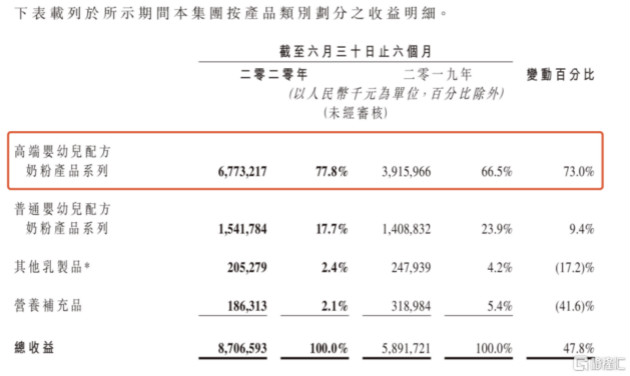

首先,在产品结构上,上半年高端婴幼儿配方奶粉产品所实现的营收,同比增长73%,高端产品系列的收入占比上升至77.8%,同比提升11.3个百分点,同时也较2019年底的68.6%高端产品收入占比,再次得到逾9个百分点的提升。

截至2019年底,AC尼尔森提供的数据显示,飞鹤在高端婴幼儿配方奶粉的市占率约为19%,位列第一名,经过2020年上半年得到约73%的同比快速增长之后,相信公司在高端市场的市占率会进一步得到提升,并与第二名进一步拉开距离,定位高端的差异化竞争优势得到进一步巩固。

(图片来源:公司公告)

飞鹤在上半年在高端产品所实现的超预期的高速增长,不但有力带动了整体营收保持着较快增长,更帮助实现高于营收增速的盈利增长,这将利于其修复较高的市场静态估值状态,提升对投资者的吸引力。

另外,在上半年,飞鹤的销售及经销开支的收入占比约为25.2%,同比减少了1.2个百分点,销售及经销开支的增速小于公司整体营收增速,致使其净利率扩大至31.6%,同比增加了1.9个百分点。在这里,销售及经销开支的增速低于营收同期增速,我们判断出现这种状况,跟公司在疫情期间开展的线上销售取得较大进展有关,一般而言,进行线上的推广成本会相对较低,触达的人群也会更多。据公告所示,飞鹤目前约87%收入来自于线下,换而言之,另外13%的占比或来自于线上,未来随着飞鹤品牌影响力提升、网上销售渠道和网络运营能力的提升,其线上销售的占比还有着较大的提升空间,或会导致其在销售及经销开支的收入占比得到进一步下降,成本结构的优化,将有利于公司净利率的继续提升或改善。

经过杜邦分析方法来拆解飞鹤的ROE,我们发现了,公司较高的销售净利率是其主要贡献因素,权益乘数对比于往年同期有了较大幅度的下降,进一步降低了其财务风险,除了向线上销售发力及严格的费控之外,高端产品的高速增长带动功不可没,是中国飞鹤在上半年内生性增长能力的最大贡献者。

3、现金为王滋养研发创新,数字化转型正当其时

按公司公告,截至2020年6月30日,中国飞鹤所持现金及现金等价物约为105.8亿人民币,连同账上的受限制现金、抵押存款、结构性存款等合计规模约为154.1亿,减去有息负债12.4亿,得到最新一期的净现金规模为142.4亿。该数据较上一年中期的49.4亿净现金规模,提升幅度约188%。

净现金水平的提升,体现出管理层所具备的危机意识,不仅是为了应对全球经济不确定性增强带来的挑战,更是为了在主业快速扩张之际,提供充足的资金预备,因此,此时的“现金为王”更是强者之证。另外,我们认为公司注重提升净现金水平的做法,体现了一种“张弛有度”、“有的放矢”经营风格,一方面用高周转及低库存的渠道策略快速推动产品的销售,加大产品品牌宣传力度,另一方面在产品生产工艺和供应链技术、研发创新上狠下功夫。2018-2019年,飞鹤在研发投入分别为1.09亿元、1.71亿元,研发投入逐年增加,同期所对应的飞鹤经营活动现金净流入分别为31.21亿元、51.81亿元,这说明了,公司净现金水平的持续提升,更是少不了随营收扩大而持续健康增长的经营现金流所作的贡献,飞鹤一直以来充足的现金持有量及现金流创造能力,为公司研发创新提供了源源不断的支持。

坚持研发创新的飞鹤,决定了其产品继续在行内保持领先优势。2020年5月28日,高端产品系列星飞帆进行了全新升级,升级后的星飞帆配方拥有三大优势组合,即“新一代专利OPO、1.2倍SN-2棕榈酸、GOS益生元”。升级星飞帆首次采用了世界前沿科技成果——SN-2含量达67%的新一代专利OPO,将配方中SN-2含量提升至原来的1.2倍,更加接近中国母乳水平。此外,升级星飞帆采用了更接近母乳低聚糖的GOS益生元,将配方中的低聚糖含量提升了87%,能促进肠道益生菌增殖、调节微生态平衡、提升肠道保护力。飞鹤在高端婴幼儿配方奶粉产品所体现出的研发创新水准,为其产品力实现领先和品牌力获得持续提升的支撑,也是驱动公司经营实现正向循环的其中一个重要环节。

疫情的出现,加速了国内多数企业进行数字化转型的进程,政府大力推动的“新基建”更是为这个趋势奠定了长足发展的基础。5G和人工智能时代到来是新一轮技术周期开启的标志,这将会为商业模式的变革带来土壤,而我们也看到,在这次疫情期间,飞鹤在线上销售和线上直播活动的突出表现和贡献,正是其上半年实现逆势快速增长的重要原因之一,所以大力加入到数字化转型的浪潮,不单是大势所趋,亦是公司业务踏入新增长阶段的内在诉求。

在这份中期业绩公告中,飞鹤首次提出数字化、智慧化赋能业务发展的策略思路。强调了将在全业务、全流程、全触点上进行全面数字化转型,将数字化运用于生产、研发、流通和服 务等各环节,并充分挖掘数据价值,为品质与安全保驾护航,持续开展数据中台建设,借助大数据能力支援经营管理决策并反哺业务运营,助力公司业务探索和商业创新。

据了解,飞鹤已经制订出“3+2+2”的IT规划战略目标,即以智慧营销及供应链探索为目标、以ERP运营体系、智能制造、智慧办公、业务及数据“双中台”为核心、大数据驱动的数字化规划建设,以阿里云数据中台为统一支撑,推动及指导新零售业务与智慧供应链业务的探索及变革,通过数字化、智能化,实现产业集群与信息技术的深度融合与数据联通,从而使运营效率与产品品质实现智能升级。

我们认为此举能够使得飞鹤与外部生态伙伴及产业链上下游持续创造出协同效应,并在智慧协同和产业链优化上有所作为,有所突破,有助打通上下游众多参与者或生态合作伙伴的信息壁垒,进一步拉近优质产品到消费者的距离,节约用户时间,努力为他们提供“更新鲜、更适合”及更具智慧体现的革命性创新产品。

估值合理,持续的业绩增长将驱动市值成长

行业的高景气和市占率提升成主要路径

最新一期业绩数据公布后,中国飞鹤的动态估值进一步降低至33.8倍,在港股中大型市值的乳业公司排名中位列第一,我们认为这一估值水平合理,一方面体现出公司领先的行业地位,以及作为龙头公司的估值溢价,另一方面体现了更快的业绩增长水平。

因此,未来公司市值增长的逻辑应着重转向观察其是否具备持续的业绩增长能力。简单来说,在飞鹤身上能赚的是依靠业绩增长带来的钱,而非估值方面的进一步扩张。推动公司市值增长的业绩增长,主要来自于主业向上的弹性和空间,或者来自于充足现金储备支持下的外延式并购机会或者对产业链、供应链进行深度整合,通过成功的数字化转型,提升经营效率和竞争力。

站在长期视角,行业的高景气和市占率提升则成为中国飞鹤市值成长的主要实现路径。

弗若斯特沙利文报告显示,中国婴幼儿配方奶粉的整体市场规模将在2023年升至3427亿,而高端婴幼儿配方奶粉行业将保持年复合增长16.6%,预期至2023年将增长至1998亿元,其将持续强势拉动婴配粉市场整体增长。随着消费者对中外奶粉选购趋于理性,国产替代趋势将延续,以及奶粉行业内马太效应加剧,手握高端明星单品“星飞帆”的飞鹤,将进一步抢占市场份额,夯实行业龙头位置。

嘉谟证券的研报指出,目前飞鹤在南方市场和一线市场的市占率相比优势市场还比较低,未来公司有望在这些市场持续提升市占率,因此公司的成长天花板尚未到达。

在这个问题上,高盛研报的预测最为乐观和积极,其预计飞鹤的市场份额在2023年将达到27%,高盛表示,在超高端部分,飞鹤到2023年将达到44%的市场份额。这代表着,未来3年飞鹤将在整体市场份额中每年扩张3-4%,以及在超高端产品市场实现5-6%的市场份额增长。虽然这是非常快的市占率提升速度,但过去一年飞鹤已被证实成功实现了这样看起来有点乐观的目标。

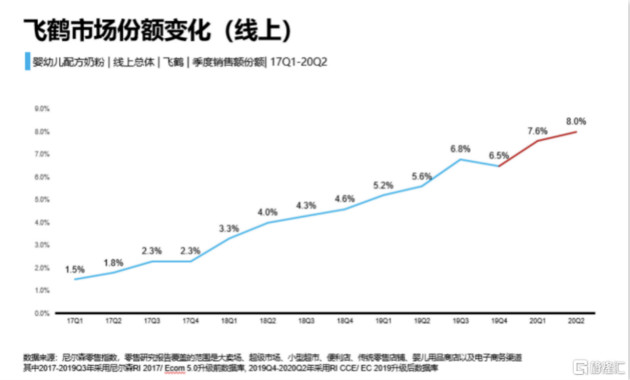

根据AC尼尔森数据,2020年第二季度,飞鹤在中国婴幼儿配方奶粉总体市场份额已从一季度的13.4% 强势增长至14.5%,其中线下市场占有率为16.8%,线上市场占有率达8.0%。

这种超预期或许应得到一些启发,我们要么低估了飞鹤的竞争优势,要么就是高估了其他对手的持续抵抗能力,无论那一面,对飞鹤估值提升来说,都是有利的。

高盛在研报中还强调这样一点,中国飞鹤凭借高端定位、对广泛的经销商网络的控制以及强大的执行能力,很可能成为国产替代进口最大的受益者。“行业马太效应+国产替代加速+高端产品引领”的思路,大方向上与我们前述判断并无二致。

因此,综合这些观点或判断,飞鹤的长期价值展现将不言而喻,营收和市占率的天花板,以及其可持续创造出自由现金流的商业模式,从而决定了公司市值增长仍在路上。

来源: 磁铁法拉第

编辑:唐浩

格隆汇授权亚时财经发布。

特别声明:本站转载或引用之图文若侵犯了您的合法权益,请与本站联系,本站将及时更正、删除。版权问题及网站合作,请通过亚时财经邮箱联系:asiatimescn@sina.com热门话题更多>>

-

国务院国资委网站3月31日发布消息,经报国务院批..[查看详细]

2021-04-01 10:43

-

3月份中国制造业采购经理指数、非制造业商务活动指..[查看详细]

2021-03-31 10:20

-

联合国粮农组织公布的数据显示,2021年2月份,..[查看详细]

2021-03-25 15:22

-

3月22日,中国电子信息产业发展研究院发布的《2..[查看详细]

2021-03-22 16:53

-

风电板块走强,节能风电拉升涨停,大金重工涨超6%..[查看详细]

2021-03-19 10:47

-

3月18日,国家互联网信息办公室、公安部加强对语..[查看详细]

2021-03-18 19:36

-

1-2月份,在以习近平同志为核心的党中央坚强领导..[查看详细]

2021-03-15 14:41

-

3月11日,国务院总理李克强在人民大会堂三楼金色..[查看详细]

2021-03-12 10:00

-

今日,核电板块走强,整个指数大涨4%。截至发稿,..[查看详细]

2021-03-08 15:11

-

今天上午,十三届全国人大四次会议在人民大会堂开幕..[查看详细]

2021-03-05 15:06

推荐文章

更多>>- 深圳中興工業城臨街牆體拆遷時坍塌

- 爱国爱港 向前迈进 ——香港各界在中..

- 淘屏(TAOP.US):区块链新锐乘..

- 万亿级"巨无霸"将至!中化集团与中国..

- 国家统计局:3月份制造业景气明显回升..

- 鸡蛋座谈会别开生面,探索新的生活方式

- 国际粮价暴涨,会影响中国人的“饭碗”..

- 去年中国家电市场人均贡献595元,线..

- 风电板块拉升走强,可再生能源行业再迎..

- 涉语音软件和“深度伪造”技术,阿里,..

- 国家统计局:1-2月中国经济数据大幅..

- 国务院总理李克强:老龄产业是一个巨大..

- 政府报告首提“积极”发展核电,中国核..

- 政府工作报告最新解读:GDP增长目标..

- 1-2月数据前瞻:低基数推动同比增长..

- 储能,新能源消纳再迎大利好!两部委推..

- 顶流基金经理,躺在热搜这一年

- 伍戈:今年或不设定GDP增速目标

- 多地实施宅地供应新规,地产股全线暴涨

- 上海出台新能源汽车产业发展计划,到2..

- 深圳制定推进粤港澳大湾区建设2021..

- 再引2000万,打破“深莞广佛”魔咒..

- 国资委:支持央企加快国有资本的布局优..

- 支付宝基金讨论区秒变"相亲角",基金..

- 市场监管总局:多次约谈美团等外卖平台..

- 最高奖500万元,深圳市要大力扶持民..

- 加码"软联通"增添新动能,粤港澳规则..

- 中纪委评《你好,李焕英》,北京文化之..

- 央行官媒:不应过度关注央行操作数量,..

- 中国电影票房迎史上最强春节档:5天近..