鼓励险资入市 熟悉的牛市又回来了?

发布时间:2020-07-19 发布者:亚时财经

这周对于股民来说备受煎熬,刚刚在"8连阳"的火热行情中捂热屁股,又一不小心被踹下了车。

周四中芯国际科创板上市大吸血,周三晚中国神酒被官媒点名带崩白酒股,市场也气壮山河地跌出了大熊市的感觉。

周五尽管三大指数集体收涨,沪指3200点失而复得。不过与前几日相比,两市成交额出现大幅度下滑, A股总成交1.12万亿元,较周四减少近4000亿元。

根据大A股的作风,在如今这个时点如果再没有利好消息出现的话,这次众人期待的"慢牛"非常有可能直接变成"死牛"了。

果不其然,7月17日收盘后银保监会放出了大招——鼓励险资入市!

险资权益类资产上限提升

如果说7月15日国常会上,李总理宣布的取消保险资金开展财务性股权投资行业限制是小试牛刀的话,那么周五银保监会宣布保险资金权益类资产配置上限提升至45%,对于股市而言就是绝对的大利好了。

(图源:中国银行保险监督管理委员会官网)

此前,保险资金直接投资股权,仅限于保险类企业、非保险类金融企业和与保险业务相关的养老、医疗、汽车服务等企业的股权。此次取消行业限制,整体利好险企投资端,可以进行更多优质行业的配置获取超额收益。

但是一方面保险公司投资非上市企业股权的比例非常之小,另一方面对上市公司股权的投资,即使行业限制取消,根据险资的风控要求,依旧是投资在经营稳健的大蓝筹优质企业上。

比如说,中国平安既投资汇丰控股这样的稳定高股息的银行企业,也会投资像上海家化这样的老牌日化企业。

行业限制的取消对保险行业是利好,但是既很难量化,又需要长时间的检验。

而将保险资金权益类资产配置上限从30%提升至45%,这就是"量"上的冲击,意味着更多的险资资金流入股市,这对市场的提振就是一剂十足的猛料。

并且,此次银保监会还实行了差异化分类监管,根据保险公司的偿付能力充足率等风控指标,明确权益类资产监管比例。

(图源:格隆汇)

各保险公司最新指标来看,中国人寿、太保寿险、泰康人寿、新华人寿、人保财险、太平财险等行业大中型保险公司,比例上限可由原来的30%直接提高到35%;而平安人寿2019年末偿付能力充足率为230%,比例上限依旧为30%。

此外,针对以往出现的盲目投资、投资冲动带来的过度投资、频繁举牌等不理性行为,监管规定险企投资单一上市公司股票的股份总数,不得超过总股本的10%,进一步分散类别和品种投资风险。

从银保监会的意图上来看,既有意引导险企的增量资金进入股市,又在风控上提出了更多的要求降低风险,为A股的长牛奠定基调。

长线资金才是长牛的基础

市场短期是一台投票机,长期是一台称重机。

价值投资之父格雷厄姆这句经典名言,恰恰反映了中美两国股市的生态。

A股市场是以散户为主导的市场,热衷于短期投资,喜欢追涨杀跌,所以短期内各种垃圾股被炒上天,这是A股没有长牛的主要原因之一。

而美股市场是以长线资金的机构投资者为主导的市场,大量的资金注重长期价值,配置在优秀的企业,这也是美股长牛的主要基础。

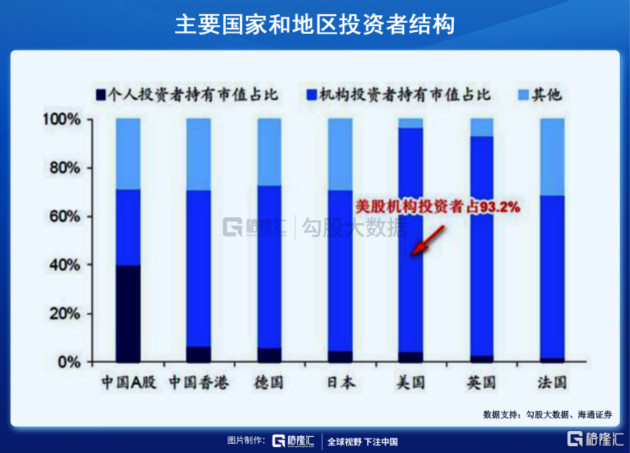

截至2019年底,美国机构投资者持有市值占比高达 93.2%,个人投资者持有市值占比不到6%。而我国个人投资者持有市值占比超过了机构投资者。

(图源:格隆汇)

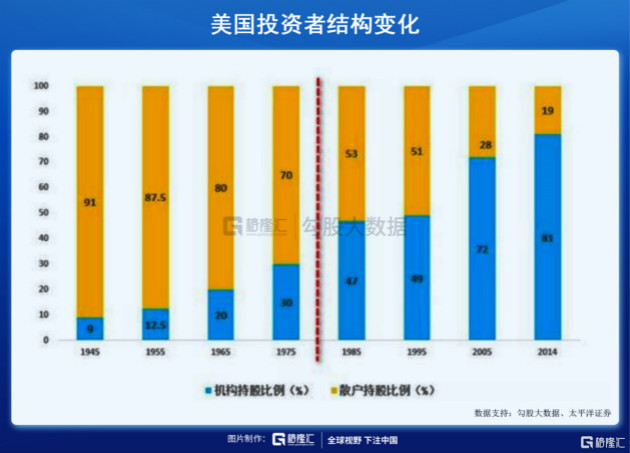

其实,70年代以前,美股市场也是散户主导,但是养老金等机构投资者入市后,就彻底改变了这种局面。

(图源:格隆汇)

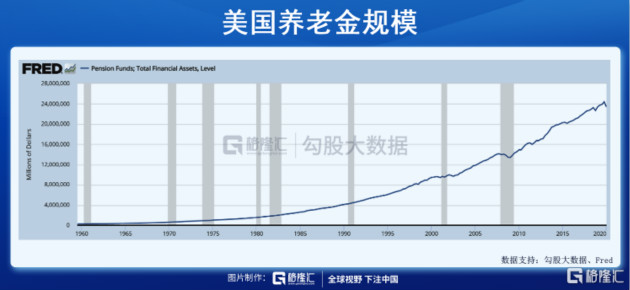

下图可以看出,进入70年代后,美国养老金规模大幅增长。

(图源:格隆汇)

美国养老金体系由社会保障、企业养老金计划、个人养老金(IRAs)三大支柱组成。

其中,企业养老金计划中的DC 型计划(收益不确定、雇主员工共同缴费,包括401K计划)、个人养老金(IRAs),在养老金总资产中占比60%,约14万亿美元,是美国养老金的主流。

2019年,DC型计划中,2万亿美元的资产投在了股票型基金上;个人养老金(IRAs)中,54%的资产投在了股市或者股票基金上。

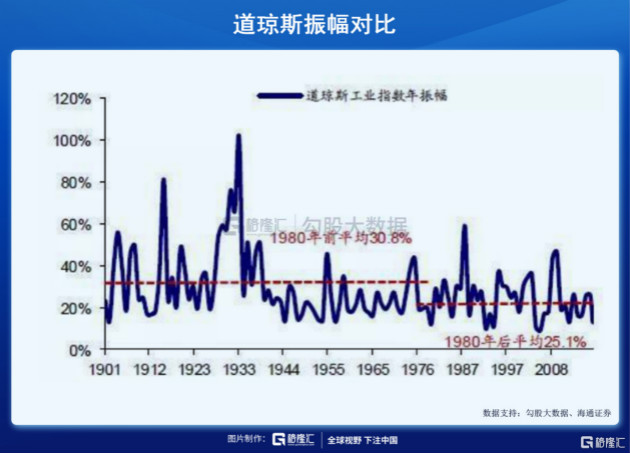

从历史上来,美股在机构投资者壮大后,1980年至今的股市振幅比1980年前下降约6个百分点。

(图源:格隆汇)

所以,机构投资者扩大后降低了美股波动的风险,使美股的生态更加注重长期投资,奠定了美股长牛的基础。

那么长期投资的收益真的比短期要好吗?

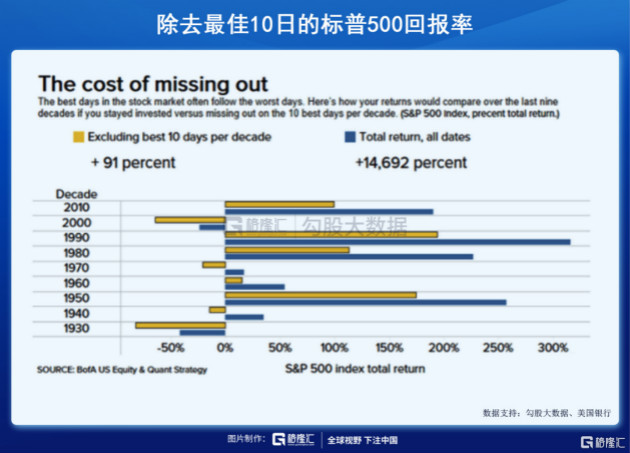

美国银行(Bank of America)研究了从1930年至今的数据发现,如果投资者错过了标准普尔500指数每十年中表现最好的10个交易日,他能得到总回报率只有91% ,而在股市波动中稳定投资的投资者可以获得回报为14962%。

(图源:格隆汇)

没有人可以在短期内做到精准的抄底和清仓,要想获取"最佳10日"带来的超额收益,也就必须承受长期投资中股价表现不佳的日子。

结语

A股市场如今仅仅才30年的历史,长期趋势来看,也一定会经历像美股市场那样由散户主导变成机构主导的过程。

如今,监管上将险资权益类资产比例上限提升,鼓励险资入市仅仅是一个序幕,以后还会有各类指引机构者者入市的政策出台。

站在当前时点,资本市场的战略意义不言而喻。在全球大放水和我国经济强劲复苏的预期背景下,A股市场迎来长牛的市场共识正在形成。

监管层历次对险企入市标准的调整时点如下:

2004年10月25日保险资金获准入市,投资权益类资产的比例上限仅5%;

2007年7月17日上调至10%;

2010年8月5日上调至20%;

2014年2月19日上调至30%;

2020年7月17日上调至45%。

前面四次的调整市场发生了什么不需要我赘述,虽然不能简单的路径依赖,但是历史非常有可能再次重演。

作者:一蓑烟雨

编辑:唐浩

格隆汇授权亚时财经发布。

特别声明:本站转载或引用之图文若侵犯了您的合法权益,请与本站联系,本站将及时更正、删除。版权问题及网站合作,请通过亚时财经邮箱联系:asiatimescn@sina.com上一篇:权益基金发行创历史纪录

下一篇:经济恢复之中谨防利率挤压

热门话题更多>>

-

国务院国资委网站3月31日发布消息,经报国务院批..[查看详细]

2021-04-01 10:43

-

3月份中国制造业采购经理指数、非制造业商务活动指..[查看详细]

2021-03-31 10:20

-

联合国粮农组织公布的数据显示,2021年2月份,..[查看详细]

2021-03-25 15:22

-

3月22日,中国电子信息产业发展研究院发布的《2..[查看详细]

2021-03-22 16:53

-

风电板块走强,节能风电拉升涨停,大金重工涨超6%..[查看详细]

2021-03-19 10:47

-

3月18日,国家互联网信息办公室、公安部加强对语..[查看详细]

2021-03-18 19:36

-

1-2月份,在以习近平同志为核心的党中央坚强领导..[查看详细]

2021-03-15 14:41

-

3月11日,国务院总理李克强在人民大会堂三楼金色..[查看详细]

2021-03-12 10:00

-

今日,核电板块走强,整个指数大涨4%。截至发稿,..[查看详细]

2021-03-08 15:11

-

今天上午,十三届全国人大四次会议在人民大会堂开幕..[查看详细]

2021-03-05 15:06

推荐文章

更多>>- 深圳中興工業城臨街牆體拆遷時坍塌

- 爱国爱港 向前迈进 ——香港各界在中..

- 淘屏(TAOP.US):区块链新锐乘..

- 万亿级"巨无霸"将至!中化集团与中国..

- 国家统计局:3月份制造业景气明显回升..

- 鸡蛋座谈会别开生面,探索新的生活方式

- 国际粮价暴涨,会影响中国人的“饭碗”..

- 去年中国家电市场人均贡献595元,线..

- 风电板块拉升走强,可再生能源行业再迎..

- 涉语音软件和“深度伪造”技术,阿里,..

- 国家统计局:1-2月中国经济数据大幅..

- 国务院总理李克强:老龄产业是一个巨大..

- 政府报告首提“积极”发展核电,中国核..

- 政府工作报告最新解读:GDP增长目标..

- 1-2月数据前瞻:低基数推动同比增长..

- 储能,新能源消纳再迎大利好!两部委推..

- 顶流基金经理,躺在热搜这一年

- 伍戈:今年或不设定GDP增速目标

- 多地实施宅地供应新规,地产股全线暴涨

- 上海出台新能源汽车产业发展计划,到2..

- 深圳制定推进粤港澳大湾区建设2021..

- 再引2000万,打破“深莞广佛”魔咒..

- 国资委:支持央企加快国有资本的布局优..

- 支付宝基金讨论区秒变"相亲角",基金..

- 市场监管总局:多次约谈美团等外卖平台..

- 最高奖500万元,深圳市要大力扶持民..

- 加码"软联通"增添新动能,粤港澳规则..

- 中纪委评《你好,李焕英》,北京文化之..

- 央行官媒:不应过度关注央行操作数量,..

- 中国电影票房迎史上最强春节档:5天近..